Việc tiếp cận dịch vụ tài chính được cải thiện

Tại Việt Nam, Chiến lược tài chính toàn diện quốc gia được Thủ tướng Chính phủ phê duyệt tháng 1/2020. Việc triển khai thực hiện chiến lược này diễn ra trong bối cảnh cả nền kinh tế đang trong một thời kỳ đặc biệt khó khăn, sau thời điểm chiến lược được phê duyệt hai tuần, ca nhiễm Covid-19 đầu tiên đã xuất hiện ở Việt Nam. Mặc dù vậy, cả năm nhóm nhiệm vụ, giải pháp đặt ra trong chiến lược đều được triển khai. Trong đó, hai nhóm nhiệm vụ đầu tiên là phát triển đa dạng các tổ chức cung ứng và kênh phân phối sản phẩm, dịch vụ tài chính và đẩy mạnh ứng dụng công nghệ số, đã được tiến hành song song.

Hệ thống ngân hàng thương mại là lực lượng đi đầu trong việc ứng dụng công nghệ, chuyển đổi số dịch vụ tài chính. Các công nghệ của cách mạng công nghiệp lần thứ 4 được ứng dụng mạnh mẽ trong hầu hết hoạt động ngân hàng, nhiều nghiệp vụ được số hóa hoàn toàn.

Cùng với đó là sự xuất hiện của các đơn vị cung cấp giải pháp ứng dụng công nghệ vào dịch vụ tài chính (Fintech), vừa hỗ trợ, vừa tạo sức ép thúc đẩy đổi mới sáng tạo trong lĩnh vực tài chính-ngân hàng. Nhờ sự tăng trưởng nhanh ở cả số lượng kênh cung ứng dịch vụ và tốc độ chuyển đổi số, tỷ lệ người trưởng thành tiếp cận dịch vụ tài chính hiện đại đã tăng mạnh sau gần 5 năm thực hiện.

Theo số liệu của Ngân hàng Nhà nước Việt Nam, đến cuối năm 2023, hơn 87% số người trưởng thành đã có tài khoản thanh toán tại ngân hàng và các tổ chức được phép khác, vượt mục tiêu đặt ra trong chiến lược. Tuy nhiên, kết quả nghiên cứu dựa trên số liệu của Ngân hàng Thế giới của Viện Chiến lược phát triển kinh tế số (IDS) cho thấy, nếu phân chia theo mức thu nhập thì bức tranh về tiếp cận dịch vụ tài chính trên quy mô toàn quốc có sự phân hóa đáng chú ý. Cụ thể, tỷ trọng người trưởng thành thuộc nhóm thu nhập thấp nhất có tài khoản thanh toán, là thấp hơn đáng kể so với bốn nhóm thu nhập còn lại; mức độ cải thiện về sở hữu tài khoản của nhóm thu nhập thấp nhất cũng gần như không đáng kể theo thời gian.

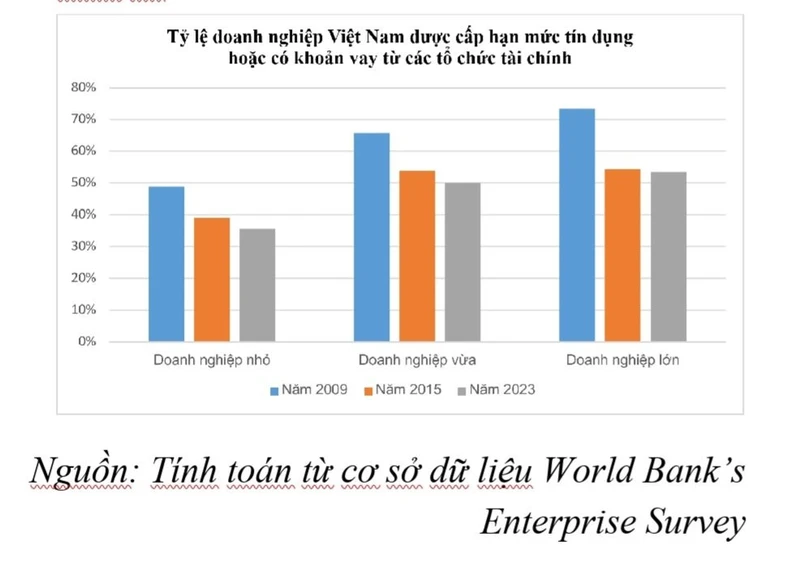

Tương tự, với nhóm doanh nghiệp, tình hình sở hữu tài khoản kém hơn qua thời gian ở cả ba nhóm quy mô: nhỏ, vừa và lớn; khoảng cách về tiếp cận dịch vụ tài chính doãng rộng ra theo hướng bất lợi cho doanh nghiệp nhỏ. Đối với nhóm doanh nghiệp “siêu nhỏ”, hộ kinh doanh (khoảng 5-6 triệu đồng/tháng) khả năng tiếp cận tín dụng chính thức cũng rất hạn chế.

Trên tổng thể, việc tiếp cận dịch vụ tài chính có cải thiện nhanh, nhưng nếu không chú trọng vào nhóm đối tượng mục tiêu, sẽ làm giảm ý nghĩa và hiệu quả của Chiến lược tài chính toàn diện quốc gia.

Tiềm năng vô tận nhờ chuyển đổi số

Nghiên cứu của Viện Ngân hàng Phát triển châu Á năm 2021 đã chỉ ra, ở các nền kinh tế mới nổi, hoạt động tài chính, tiền tệ truyền thống dựa trên nền công nghệ mới đã làm cho mức độ tiếp cận dịch vụ tài chính gia tăng; các hoạt động như giao dịch, thanh toán nhanh hơn và dễ dàng xác minh hay điều tra hơn, nhờ đó chi phí giao dịch cũng thấp hơn. Không chỉ ứng dụng các thành quả mới nhất và hiện đại nhất, các đơn vị tài chính số đã tận dụng cả những “phụ phẩm” của phương thức cung ứng dịch vụ truyền thống để biến chúng thành một loại tư liệu sản xuất chính. Đó chính là dữ liệu!

Theo Tổ chức Tài chính quốc tế, báo cáo tín dụng truyền thống thường chỉ có bốn trang, với các đầu mục dữ liệu được chốt cố định trong nhiều năm qua. Ngay cả các dữ liệu thay thế cũng có khối lượng rất nhỏ, chủ yếu là nội dung liên quan đến tài khoản ngân hàng, như: số dư, ghi tăng, ghi giảm trong tài khoản, các khoản vay nhỏ. Tuy nhiên, từ sau khi fintech xuất hiện, các đơn vị cung ứng dịch vụ tài chính nhận ra rằng, nhiều loại dữ liệu khác liên quan đến hành vi của người tiêu dùng cũng có thể được sử dụng để đánh giá rủi ro và thiết kế các sản phẩm, dịch vụ tài chính cho từng nhóm đối tượng. Thí dụ các khoản thanh toán tiền thuê nhà, tiền điện, tiền nước, mua sắm hàng hóa thiết yếu... Đó là chưa kể các loại dữ liệu công cộng do các cơ quan của Chính phủ nắm giữ nhưng không phải bí mật, như phán quyết tòa án, thông tin thành lập, phá sản doanh nghiệp…

Đối với thị trường Việt Nam, theo khảo sát của Viện Chiến lược phát triển kinh tế số, các fintech với tính năng động và khả năng đổi mới sáng tạo, đã thiết kế ra nhiều mô hình hoạt động để tự thu thập dữ liệu của người sử dụng, từ đó thiết kế sản phẩm, dịch vụ tài chính phù hợp từng nhóm đối tượng. Một số đầu mục dữ liệu có thể kể ra như giao dịch thanh toán trên hệ thống; thiết bị của khách hàng; mối quan hệ giữa các khách hàng được thiết lập qua hành vi tương tác giữa các tài khoản; hành vi sử dụng các tiện ích gia tăng trên ứng dụng; thanh toán các hóa đơn có tính chất định kỳ… Thông qua các loại dữ liệu này, các fintech có thể phân tích được thông tin cơ bản về nhân khẩu học, hành vi tiêu dùng, lịch sử giao dịch tài chính… để đưa ra bức tranh tổng quát về khách hàng, phân tích được nhu cầu tiềm ẩn của họ, từ đó “may đo”, “thiết kế” dịch vụ cho từng nhóm.

Đó cũng chính là cách để bên cung cấp dịch vụ nhận diện nhanh được khách hàng mục tiêu, dù chưa một lần tiếp xúc trực tiếp với họ như cách làm truyền thống.

|

Hoàn thiện thể chế, hóa giải rủi ro

Trong nghiên cứu được công bố tháng 5/2023 về công nghệ tài chính và tăng trưởng bao trùm, bằng chứng từ 25 quốc gia đang phát triển, Viện Ngân hàng Phát triển châu Á đã đưa ra kết luận sự phổ cập của fintech, việc thực hiện tài chính toàn diện, chất lượng thể chế đã góp phần thúc đẩy phát triển con người, đánh giá thông qua chỉ số phát triển con người (Human Development Index).

Ở khu vực châu Á, công nghệ tài chính ngày càng được ứng dụng rộng rãi để hướng tới đáp ứng các mục tiêu tăng trưởng bền vững. Theo đó, fintech hỗ trợ số lượng lớn người gặp khó khăn trong việc đầu tư cho tương lai hay bắt đầu công việc kinh doanh của riêng mình.

Tuy nhiên, báo cáo cũng chỉ ra các rủi ro khi áp dụng công nghệ tài chính, là khả năng dễ bị tấn công mạng và tính pháp lý của các quyết định khi áp dụng. Do đó, muốn đạt được thành quả tích cực, chất lượng thể chế đóng vai trò quan trọng để hóa giải thách thức về kỹ thuật và hạ tầng pháp lý, hướng tới mục tiêu phát triển con người.

Đó là lý do tại sao trong Chiến lược tài chính toàn diện quốc gia của Việt Nam, nhóm giải pháp, mục tiêu quan trọng thứ ba chính là: “Tạo dựng một hành lang pháp lý đầy đủ, đồng bộ, thu hút sự tham gia của nhiều loại hình tổ chức cung ứng, đồng thời bảo đảm thúc đẩy sự cạnh tranh bình đẳng, lành mạnh cho tất cả các tổ chức tham gia”.

Trong giai đoạn đầu thực hiện Chiến lược, chúng ta đã chứng kiến quá trình xây dựng thể chế với kết quả đáng ghi nhận. Nhiều văn bản quy phạm pháp luật đã được ban hành, tạo khuôn khổ pháp lý đầy đủ, đồng bộ để thực hiện các mục tiêu tài chính toàn diện. Nhờ đó thu hút sự tham gia của nhiều loại hình tổ chức cung ứng dịch vụ. Bước vào giai đoạn tiếp theo, quá trình này cần nâng cấp thêm một bước để bảo đảm thúc đẩy cạnh tranh bình đẳng, lành mạnh cho tất cả các tổ chức tham gia, như mục tiêu mà Chiến lược đã đặt ra ngay từ ban đầu.

Nhờ áp dụng công nghệ tài chính, những rào cản đối với tài chính toàn diện như thu nhập, chi phí và khoảng cách địa lý đã gần như được xóa bỏ. Nhiều nhóm khách hàng trước đây gần như “vô hình” với hệ thống tài chính, tín dụng truyền thống, thì nay đã được nhận diện, trong đó bao gồm cả những đối tượng người nghèo, người thu nhập thấp ở thành thị, người sinh sống ở nông thôn, vùng sâu, vùng xa…

.........

(1) Đại biểu Quốc hội khóa XII, XIII, XIV; nguyên Tổ trưởng Tổ tư vấn kinh tế của Thủ tướng.

(2) Viện Chiến lược phát triển kinh tế số.

TS. Nguyễn Đức Kiên

ThS. Đoàn Ngọc Khanh

Nguồn: https://nhandan.vn/hien-thuc-hoa-chien-luoc-tai-chinh-toan-dien-post838587.html