Các bên mua đều khó

Ba chủ thể chính là bên mua trên thị trường trái phiếu doanh nghiệp - gồm ngân hàng và định chế tài chính, nhà đầu tư cá nhân, vốn nước ngoài - đều đang đứng trước rào cản lớn để tham gia thị trường trái phiếu doanh nghiệp vào lúc này.

Nhà đầu tư cá nhân hiện đã mất niềm tin, cũng như “chôn” nhiều tiền vào thị trường trái phiếu nên khó có thể thuyết phục họ sớm quay lại thị trường một cách trực tiếp hay gián tiếp thông qua các quỹ. Xu hướng chính là nhà đầu tư cá nhân rút tiền khỏi thị trường. Các quỹ đầu tư trái phiếu đều đang suy giảm giá trị quỹ. Ông Dominic Scriven, Tổng giám đốc Dragon Capital cho biết, quỹ trái phiếu dù muốn hay không cũng phải cơ cấu lại danh mục, trích lập dự phòng giảm giá, sắp xếp đáp ứng nhu cầu rút vốn của nhà đầu tư, điển hình là quỹ của Dragon năm ngoái đã làm và năm nay sẽ tiếp tục làm.

Còn các ngân hàng, theo ông Dominic, do khẩu vị rủi ro không lớn nên sẽ không tham gia nhiều, dù không loại trừ một vài doanh nghiệp có tài sản đảm bảo tốt sẽ chuyển được qua ngân hàng để có tiền thanh toán cho trái chủ.

Ông Quản Trọng Thành, Giám đốc Phân tích Công ty Chứng khoán Maybank Investment Bank cũng cho rằng, ngân hàng là nguồn mua có thể trông chờ để giải quyết thanh khoản nhưng Thông tư 16 lại đang hạn chế, khi quy định ngân hàng chỉ được phép mua trái phiếu được phát hành bởi các doanh nghiệp không có nợ xấu tại ngân hàng trong vòng 12 tháng. Thực tế, nhiều doanh nghiệp vì có nợ xấu, không đi vay được nên phát hành trái phiếu - đây là điểm mà ngân hàng bị giới hạn sự linh hoạt.

Chưa kể, ngân hàng không được phép mua trái phiếu doanh nghiệp cho mục đích tái cơ cấu khoản nợ cũ… Sắp tới, khi nhóm doanh nghiệp bất động sản đáo hạn trái phiếu khổng lồ, sẽ rất khó khăn về việc tìm kiếm nguồn vốn, hoặc tình huống chỉ một nửa giá trị trái phiếu nhận được sự đồng ý gia hạn của trái chủ - thì phần còn lại sẽ lấy từ đâu. Nếu vậy, chỉ còn một kênh ngân hàng cho vay và dĩ nhiên, ngân hàng sẽ tự đánh giá rủi ro để quyết định cho vay tiếp không. Hoặc doanh nghiệp sẽ phát hành trái phiếu mới, còn ngân hàng là người mua, để thanh toán nợ trái phiếu cũ.

Ông Trần Minh Tuấn, Phó Chủ tịch Hội đồng quản trị CTCP Chứng khoán Smart Invest cho rằng, là tổ chức kinh doanh, ngân hàng có thể lựa chọn trái phiếu tốt, chiết khấu sâu để tham gia nhưng thị trường đang đóng băng thì không trái phiếu nào là tốt nữa, mà chỉ có thể gọi là tiềm năng. Khi nào có tín hiệu, kỳ vọng tiềm năng được khơi dậy thì tổ chức kinh doanh mới tham gia, chứ họ không “ôm” trái phiếu tiềm năng rồi chờ đợi.

Trong bối cảnh hiện nay, doanh nghiệp trong nước cũng khó kỳ vọng vào nguồn vốn nước ngoài, thị trường vốn quốc tế để tái cơ cấu vốn. Tháng trước, thị giá cổ phiếu DXG của Tập đoàn Đất Xanh giảm xuống dưới mệnh giá do áp lực bán của khối ngoại, được cho là xuất phát từ việc tập đoàn này không chốt được thương vụ phát hành trái phiếu cho nhà đầu tư ngoại, dù Đất Xanh không phải là nhà phát hành gặp khó trong thanh toán và trả lãi trái phiếu hiện nay.

Việc vay nợ từ các tổ chức nước ngoài giống như một tập đoàn bán lẻ trong nước tiến hành thành công mấy tháng trước đang trở nên khó khăn hơn với doanh nghiệp, trong môi trường lãi suất toàn cầu tăng và dự kiến vẫn còn tăng. Ông Jerome Powell, Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) đã phát đi thông điệp: “Nếu toàn bộ dữ liệu chỉ ra rằng việc thắt chặt nhanh hơn được đảm bảo, thì chúng tôi sẽ sẵn sàng tăng tốc độ tăng lãi suất”.

Theo khảo sát của Financial Times, các nhà đầu tư hiện yêu cầu các doanh nghiệp Mỹ có mức xếp hạng tín nhiệm thấp trả lãi hàng năm khoảng 9%/năm, tăng từ mức dưới 5%/năm vào tháng 3/2021. Việc lãi suất đi vay cao hơn đang là rào cản đối với doanh nghiệp thực hiện mở rộng tài trợ vốn hoặc M&A vào các thị trường mới nổi.

Rủi ro trong thời gian tới còn đến từ Nhật Bản, quốc gia này dự kiến chính thức bổ nhiệm ông Ueda Kazuo vào vị trí Thống đốc Ngân hàng Trung ương (BOJ) trong tháng 4/2023. Tân Thống đốc BOJ được dự báo sẽ thay đổi chính sách tiền tệ nới lỏng khi quốc gia này đang duy trì lãi suất ngắn hạn âm và giới hạn lãi suất trái phiếu là 0,5%/năm.

Lâu nay, các nhà đầu tư sẽ đi vay ở quốc gia lãi suất thấp, đầu tư ở quốc gia có lãi suất cao để hưởng chênh lệch. Đây là một chiến lược được nhiều nhà đầu tư ở Mỹ, Nhật Bản, Hàn Quốc… tận dụng để huy động vốn giá thấp và đầu tư vào Việt Nam những năm qua.

Việc mặt bằng lãi suất toàn cầu vẫn tiếp tục tăng, Fed, BOJ… đều có thể tăng lãi suất cao hơn, sẽ trì hoãn dòng tiền ở các quốc gia phát triển quay lại thị trường cận biên, mới nổi và Việt Nam khó có thể là ngoại lệ.

Trông chờ bàn tay hữu hình

Đến thời điểm này, khi bàn về giải pháp cho thị trường trái phiếu “hạ cánh mềm”, các chuyên gia đều kỳ vọng vào vai trò của “bàn tay hữu hình”, tức các giải pháp hỗ trợ thanh khoản của Nhà nước.

Đẩy nhanh tiến độ phê duyệt các dự án sẽ giúp mở khóa tiền mặt trong tài khoản ngân hàng.

Ông Quản Trọng Thành đề xuất cách tiếp cận gián tiếp, tương tự như trường hợp Evergrande ở Trung Quốc - để giảm thiểu khủng hoảng. Đó là đẩy nhanh tiến độ phê duyệt các dự án, giúp mở khóa tiền mặt trong tài khoản ngân hàng.

Sau đó, có thể khởi động lại việc xây dựng các dự án, giao nhà, lấy lại niềm tin của người mua nhà, bán được nhiều nhà hơn, tạo ra nhiều dòng tiền hơn và hồi sinh hoạt động kinh doanh bất động sản. Bên cạnh đó là cho phép hoãn nợ đối với một số chủ đầu tư khác.

Điều này giúp bảng cân đối kế toán của các ngân hàng lành mạnh hơn, ngăn chặn tình trạng hoảng loạn và kiềm chế rủi ro cho ngành ngân hàng; đồng thời giúp các công ty phục hồi hoạt động kinh doanh dễ dàng hơn.

Theo đó, Thông tư 16/2021/TT-NHNN nên được sửa đổi theo hướng cho phép ngân hàng mua trái phiếu doanh nghiệp phát hành để tái cấp vốn. Cơ quan quản lý cần cho phép ngân hàng tham gia tạo lập thị trường trái phiếu.

Còn theo đề xuất của ông Nguyễn Minh Tiến, chuyên gia phân tích, Công ty Chứng khoán Thành Công, Ngân hàng Nhà nước có thể “chia lửa” cho thị trường trái phiếu thông qua việc giảm lãi suất, giúp doanh nghiệp giảm được chi phí lãi vay, hỗ trợ dòng tiền. Đồng thời, lãi suất huy động giảm cũng khiến kênh gửi tiết kiệm kém hấp dẫn hơn một cách tương đối khi so với kênh đầu tư vào chứng khoán, trái phiếu.

Ông Trần Minh Tuấn cũng kỳ vọng một khả năng xảy ra, với mặt bằng lãi suất cao như hiện nay, vốn sẽ tồn trong hệ thống ngân hàng và lãi suất huy động cũng như cho vay sẽ hạ xuống, từ đó kích thích dòng vốn cơ hội trở lại thị trường chứng khoán, trái phiếu doanh nghiệp.

Ông Dominic gợi ý, về việc thực hiện đánh giá định mức tín nhiệm tổ chức phát hành, để các công ty bảo hiểm, đa số là công ty bảo hiểm nước ngoài, với quy trình kiểm soát rủi ro chặt chẽ có thể tham gia vào thị trường trái phiếu doanh nghiệp. Các công ty bảo hiểm có khả năng nắm giữ trái phiếu lâu dài, chú trọng nhiều đến thu nhập hơn là thanh khoản trong ngắn hạn.

Các chủ thể tham gia trên thị trường đều kỳ vọng một quỹ của nhà nước được thành lập giống như mô hình Hàn Quốc, Trung Quốc, để tham gia cơ cấu thị trường trái phiếu, nhưng cách đây vài tháng, khi kiến nghị này được gửi lên Bộ Tài chính thì câu trả lời lại là câu hỏi: “Nguồn ở đâu?”.

|

|

|

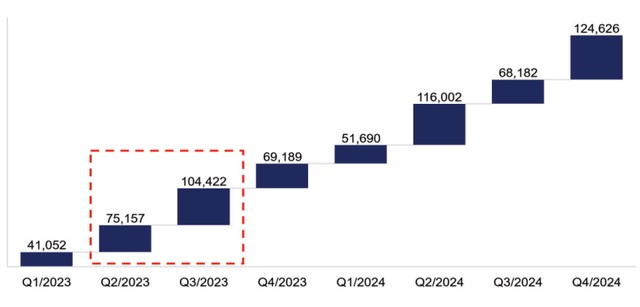

TPDN đáo hạn giai đoạn 2023 - 2024.

Khi chưa có một cơ chế tạo vốn mồi đủ mạnh mua lại trái phiếu tốt để tạo niềm tin, tạo thanh khoản, bình ổn tâm lý các bên mua khi trái phiếu tốt và xấu đều đang bị đánh đồng, thì các chuyên gia khi trao đổi với Đầu tư Chứng khoán đều tỏ ra bi quan với sự phục hồi của thị trường trong ngắn hạn.

Điều lo ngại nhất là sự mất niềm tin của nhà đầu tư với trái phiếu bất động sản đã và có khả năng tiếp tục lan sang nhóm doanh nghiệp sản xuất.

Trong 2 tháng đầu năm nay, các đợt phát hành thành công chỉ đếm trên đầu ngón tay, với tổng giá trị phát hành thành công là 610 tỷ đồng, trong khi cùng kỳ năm ngoái đạt gần 43.000 tỷ đồng. Đồng thời, chi phí phát hành mới duy trì ở ngưỡng cao. Trong năm 2022, mặt bằng lãi suất huy động đã tăng 2,3 - 2,5%/năm, mức tăng này cũng đã nhanh chóng thể hiện vào lợi suất phát hành.

Tính từ đầu năm đến ngày 7/3, trang thông tin trái phiếu doanh nghiệp ghi nhận 57 lượt mua lại thành công trái phiếu trước hạn với tổng giá trị đạt hơn 5.600 tỷ đồng. Áp lực trái phiếu đáo hạn sẽ tăng lên trong quý II và quý III tới. Áp lực dòng tiền và tái cơ cấu nợ của tổ chức phát hành tăng lên, trong khi các bên mua đều đang muốn rút vốn hay không sẵn sàng tham gia cho vay nợ ở thời điểm này.

Nguồn báo tinnhanhchungkhoan.vn